不会吧~

竟然还有人不知道贷款方式怎么选?

房贷的种类很多,有商业贷款、公积金贷款,还有商业和公积金混合贷款,而且银行工作人员喜欢询问贷款买房人:“您的房子要等额本息,还是等额本金?”

对于买房人而言

选择太多是一种痛苦

特别是多数人心底藏着“怕吃亏”的小心思

今天小房来解析一下

等额本息和等额本金还房贷到底哪个划算?

等额本金与等额本息

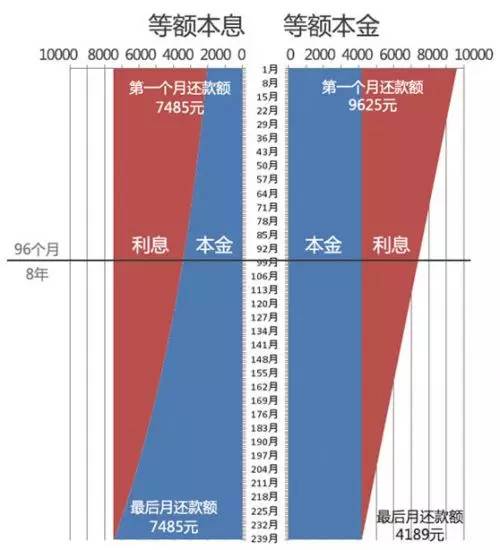

对于购房者来说,两种方式的不同会产生非常不一样的结果。等额本金还款,可以迅速降低还款压力,减少购房者花在利息上的钱,但是前期的还款非常痛苦。而更多人选择等额本息。

如果贷款一百万买房,然后计划20年还清,两者还款上有什么区别呢?我们先来看一张图:

(以上数据根据基准利率4.9%计算,仅供参考)

等额本息

等额本息法最重要的一个特点是每月的还款额相同,从本质上来说是本金所占比例逐月递增,利息所占比例逐月递减,月还款数不变,即在月供“本金与利息”的分配比例中,前半段时期所还的利息比例大、本金比例小,还款期限过半后逐步转为本金比例大、利息比例小。

等额本金

等额本金法的特点是每月的还款额不同,呈现逐月递减的状态;它是将贷款本金按还款的总月数均分,再加上上期剩余本金的利息,这样就形成月还款额,所以等额本金法一个月的还款额最多 ,然后逐月减少,越还越少。

从上面我们可以看出,在一般的情况下,等额本息所支出的总利息比等额本金要多,而且贷款期限越长,利息相差越大。

如果贷款20万以内

年限10年以内

本金法与本息法相差不会太大

如果贷款超过100万

年限超过20年

就需要仔细斟酌了

后期利息的差距可能会高达数十万元

等额本息适合的人群:等额本息每月的还款额度相同,所以比较适宜有正常开支计划的家庭,特别是年青人,而且随着年龄增大或职位升迁,收入会增加,生活水平自然会上升;如果这类人选择本金法的话,前期压力会非常大。

等额本金适合的人群:等额本金法因为在前期的还款额度较大,而后逐月递减,所以比较适合在前段时间还款能力强的贷款人,当然一些年纪稍微大一点的人也比较适合这种方式,因为随着年龄增大或退休,收入可能会减少。

等额本息利于记忆、规划、方便还款

事实上绝大多数人都宁愿选择“等额还款方式”

因为这种方式月还款额固定还款压力均衡

与等额本金法差别也不是非常的大

况且随着时间的增长

会使资金的使用价值产生了不同

如何选择,要根据自身情况而定

如果还不知道怎么选

请联系我